中国基金报记者 冯尧

光伏各环节产品价格“泥沙俱下”的背景下,硅料巨头又一次大举逆势出手。

12月25日,通威股份宣布以280亿元分两期投建新产能,在包括光伏源头——工业硅和高纯晶硅两大上游环节施以产能扩张。

据不完全统计,这已经是通威股份年内第四次宣布扩产计划,而这四次扩产计划的总投资金额合计已经接近650亿元。

硅料龙头此时大举扩产释放何种信号?这是市场较为关心的问题。毕竟在即将到来的2024年出现硅料供给过剩,已是行业共识。

年内四度宣布扩产

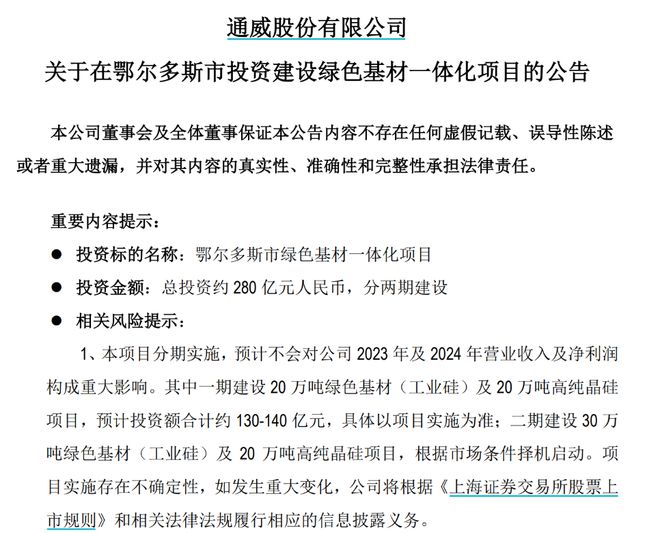

根据通威股份发布的公告显示,该公司拟在鄂尔多斯市投资建设绿色基材一体化项目,预计投资金额约280亿元。

据悉,这一项目分为两期投建。一期建设20万吨绿色基材(工业硅)及20万吨高纯晶硅项目,预计投资额合计约130亿至140亿元;而二期建设30万吨绿色基材(工业硅)及20万吨高纯晶硅项目。每期建设工期预计15至18个月。

根据计划,一期建设20万吨绿色基材(工业硅)、20万吨高纯晶硅项目力争2025年12月底前建成投产;二期建设30万吨绿色基材(工业硅)、20万吨高纯晶硅项目,根据市场条件择机启动。

不过,通威股份提示风险称,如因项目生产要素保障不到位影响本项目开工、投产及达产的,项目可调整建设时间。“如经过各方努力在2024年6月底仍无法获得项目能耗指标的,该项目可经任何一方提议无条件终止。”

今年以来,通威股份已经在多个环节宣布扩产。其中8月22日,该公司宣布在四川乐山合计投资200亿元,同时建设两项16GW拉棒、切片、电池片项目。这两个项目均力争2024年底建成投产,2025年底达产。

在6月6日,其宣布全资子公司通威太阳能科技有限公司,将在成都市双流区投资建设年产25GW太阳能电池暨20GW光伏组件项目,投资总额约105亿元。而在2月7日,该公司宣布在乐山市新增投资约60亿元,建设年产12万吨高纯晶硅项目及相关配套设施。据了解,该项目计划于2023年6月底前开工建设,计划于2024年内投产。

按照上述计划,通威股份年内扩产计划几乎涵盖由工业硅到光伏组件的光伏全产业链,合计总金额高达645亿元。

意在传递“底部信号”?

需要提及的是,年内四度宣布扩产的背景,则是硅料价格一路下滑。根据硅业分会数据显示,截至12月20日,当周N型硅料成交区间在6.5-7万元/吨,成交均价为6.8万元/吨。

要知道在今年年初,多晶硅料成交均价还在17.82万元/吨。

市场看来,硅料价格“雪崩”的根本原因不外乎产能严重过剩。目前来看,硅料环节(尤其是P型硅料)过剩已经是行业共识。

据硅业分会统计数据,近两年国内硅料新增供应量每年以超57%的速度增长,分别达到57.2%和82%。按国内硅料供应量合计160万吨折算,对应光伏装机量约为630GW。

据此测算,今年硅料供应过剩预计约180GW。而国盛证券也在一份研报中提到,今年全年光伏装机很有希望超400GW,但这一数字远低于硅料供应量所对应的装机量。

在业内看来,近期硅料价格持续下探,主要由于P型硅片价格难以覆盖其生产成本,从而导致P型硅料下游需求难以维系。而且由于新投产硅料厂商前期产品品质不稳定,P型硅料供应将呈现出更为过剩的局面。随着明年大量硅料产能投放,有业内人士预计届时硅料价格或将逼近5万元/吨。

根据大全能源三季报公布的最新数据显示,公司硅料综合成本为47.8元/kg(4.78万元/吨);通威股份半年报显示多晶硅生产成本在4万元/吨内;协鑫科技此前也透露,今年7月其乐山协鑫颗粒硅项目生产成本约35.68元/公斤(3.568万元/吨)。

要知道,硅料是流通盘决定现价,但下游企业购买硅料一部分则是按长协价来锁定量。此前一位光伏下游厂商人士透露,当前在硅料过剩的情况下,下游厂商会拥有更大的议价权,而长协的价格也会存在一定的向下浮动。因此,实际成交价格会更低。

因此,在市场如此低迷之际,硅料龙头通威股份何以选择加码产能?业内有猜测称,此举或在向市场传递“底部信号”。毕竟在12月13日,大全能源也曾宣布将投资150亿元建设硅基新材料产业园,其中包括多晶硅、工业硅、圆硅芯等项目产线。

多厂商宣布延期投产

不过,在业内看来,硅料价格走势在明年一季度前很难出现拐点,而硅料市场成交价也将逐步逼近硅料厂商的成本价。尤其是P型硅料价格的下降,不断挤压其生产成本,部分老产线最先面临成本压力,将面临停产或技改,即将投放的新产能也将更为谨慎。

实际上,新产能的投放已经明显受到影响,而且已经波及头部厂商。今年以来包括大全能源、TCL中环和南玻A等多家厂商已经公告硅料相关项目变动,包括项目延期、进度推进迟缓等。

其中,TCL中环在12月4日宣布,已转让其所持有的新疆戈恩斯(多晶硅资产)27%的股权,并收到转让款6.97亿元。而大全能源在10月31日公告,受市场环境、供需关系等因素影响,将内蒙古二期年产10万吨高纯多晶硅项目达到预定可使用状态日期延期至明年第二季度。

而中来股份去年曾披露计划在山西投资年产20万吨工业硅及年产10万吨高纯多晶硅项目,投资总金额高达140亿元。当时,中来股份称一期项目争取2024年竣工投产。但12月8日公告显示,该项目仍处于前期报批手续的第三方评估阶段。

此外,南玻A在半年报中提到,去年6月披露投建青海年产5万吨高纯晶硅项目,原本建设周期20个月,同年9月开工。但截至今年年中,该项目仅完成5%的进度。

包括通威股份自身也在今年9月终止了其160亿元定增计划。据悉,该定增募集资金原本预计用于20万吨高纯晶硅项目和云南通威水电硅材高纯晶硅绿色能源项目。

而且,从业绩上看,硅料价格不断下探也令厂商盈利能力全面下滑。其中,通威股份和大全能源前三季度营收、净利润均已出现大幅下滑。通威股份前三季度营收同比增长9.15%,但归母净利润同比下降24.98%;大全能源营收同比下降47.81%,归母净利润更是同比下降66.09%。

从盈利能力上看,通威股份第三季度销售毛利率已从一季度的43%降至20%;而大全能源第三季度销售毛利率更是从第一季度的72%大幅下降至15%。

编辑:舰长

审核:陈墨

版权声明

《中国基金报》对本平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究法律责任。

授权转载合作联系人:于先生(电话:0755-82468670)