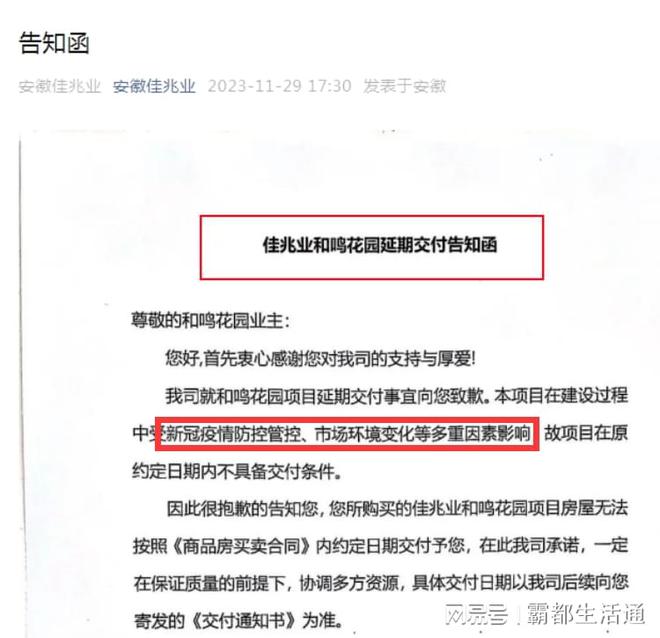

本报(chinatimes.net.cn)记者董红艳 李贝贝 北京报道

9月28日,建材机械企业东岳机械北交所IPO获受理。但是很快,10月30日,北交所便向东岳机械发出了IPO审核问询,对其控制权、经营状况、财务状况以及募资的合理性提出了长达28页的深度审核问询。

家族化氛围浓厚的东岳机械与“亲家”存在千丝万缕的联系。实控人孙春义的亲家公高则富是近年来东岳机械为数不多的增资者,并在持股的同时向东岳机械出售食品。而高、孙两家的关系不止于次。

北交所在现场检查发现,东岳机械大客户之一临沂麦德姆建材有限公司为发行人实控人孙京慧配偶高兴鹏的堂妹高小梅控制的企业,并且该公司的银行账户UKey存放在东岳机械的财务部。结合多方信息,北交所要求东岳机械补充披露关联信息,甚至质疑东岳机械存有利益输送的情况。

业内专家向记者表示,家族化企业IPO面临着对股东利益和家族利益与平衡的问题,需要进行公司治理改革,引入专业化的管理团队,提升透明度和公平性。

“若隐若现”的关联交易

东岳机械是一个家族化特征十分明显的企业。招股书显示,截至9月底招股说明书签署,东岳机械的控股股东、实际控制人为孙春义、刘春霞夫妇及其子女孙京伟、孙京慧。其中,孙春义为董事,持股23.79%,刘春霞持股13.45%,孙京伟任董事长,持股19.64%,孙京慧任董事,持股7.00%,一家四口合计持有东岳机械63.88%的股权。

同时,孙京慧的配偶高兴鹏持股0.47%,孙京伟的配偶吴嘉文持股1.19%,并均为控股股东的一致行动人。东岳机械的实际控制人及其一致行动人合计持有东岳机械65.55%的股权。招股书还显示,孙京慧配偶高兴鹏的父亲高则富也持有东岳机械4.74%的股权。

在东岳机械之外,孙春义的弟弟孙春富以及高兴鹏、吴嘉文均在较多个企业持有股份。这些关联企业经营业务涉及机械、文旅、贸易、生物科技、养殖、餐饮、房地产、建筑安装等方方面面。

从招股书看,以上企业并未与东岳机械形成较多的关联交易。东岳机械强调,2020年至2023年第一季度末,东岳机械不存在向关联方出售商品、提供劳务的情况,不存在关联租赁的情况,仅在两家关联企业进行过采购。即在2020年、2022年、2023年第一季度在“亲家公” 高则富持有的临沂顺发食品有限公司分别采购约11万元、6.9万元、9万元的商品,以及2020年在孙春义弟弟孙春富持有的沂南县宏福加油站加过约2.9万元的汽油。

不过,情况似乎并没有这么简单。北交所在问询函中表示,现场检查发现,2022年第五大客户临沂麦德姆建材有限公司为发行人实控人孙京慧配偶高兴鹏的堂妹控制的企业,并且该公司的银行账户UKey存放在东岳机械的财务部。

天眼查显示,临沂麦德姆建材有限公司成立于2017年,是一家以从事批发业为主的企业,实际控制人为高小梅。“老高家”作为实控人亲家,与东岳机械的之间的捆绑愈发明显。

贝恩公司全球商品战略顾问总监潘俊告诉《华夏时报》记者,将银行账户的Ukey存放在企业可能意味着企业拥有相关账户的授权和管理权限,一方面方便企业财务部门进行资金管理和操作,另一方面,如果财政处管理不善或存在内部失职,可能导致资金的滥用或泄露等问题。

值得注意的是,东岳机械还在申报文件中提到,公司控股股东、实际控制人存在为他人(主要为其亲属、朋友及参股的企业) 提供保证担保的情形,最高担保额高达11475万元。不过,东岳机械并未对具体的担保情况进行披露。

结合实际控制人孙春义持有山东地球村集成房有限公司20%股份的情况,上交所怀疑名称中同样有“地球村”的2021年大客户江苏地球村新型建材有限公司同为关联方,询问东岳机械是否存应披未披的关联方、关联交易,质疑交易的公允性,质问其是否存在利益输送。

不仅仅是和客户,东岳机械和其供应商之间的关系也令人遐想。虽然,东岳机械多次强调钢材的价格上涨影响其毛利率,但是,报告期内其Q235B、H钢的采购价格却一直低于市场价格。这让北交所对原材料采购价格的公允性产生了怀疑。其中,作为供应商之一的山东航远金属材料有限公司在2020年成立当年便与东岳机械建立了合作。2022年此供应商更是演变成为东岳机械的第一大供应商,合作亲密。

“家族企业通常由家族成员管理,决策较为集中,也可能存在私人化倾向;而上市需要面对股东利益和家族利益与平衡的问题,需要进行公司治理改革,引入专业化的管理团队,提升透明度和公平性。”潘俊向记者分析指出。

借款+定增+IPO

东岳机械和五大供应商之一的泰安市图成经贸有限公司有着亲密的转贷操作行为。招股书显示,2021年和2022年东岳机械和子公司压力容器、供应商泰安市图成经贸有限公司存在 银行贷款受托支付后转回的情况,期间采购金额小于受托支付金额的情况。

其中,2021年,受委托支付金额为6200万元,期间采购金额为5968.94万元,受托支付占采购金额的比例为103.87%;2022年受委托支付金额为5700万元,期间采购金额为2121.48万元,受托支付占采购金额的比例为268.68%。不过,相关转贷行为已停止,且均已按约还本付息。

虽然想着法的借款,但是其实东岳机械的存款金额并不算少。报告期各期末,东岳机械的货币资金分别为8437.97万元、15506.07万元、11974.53万元和11823.95万元。存贷双高的情况,让北交所对东岳机械的财务管理有效性产生了怀疑。

事实上,自从2016年东岳机械在新三板上市以后就鲜少能够尝到资本的“美味”。仅在2018年2月,东岳机械定向发行股票625万股,募集了1000万元的资金。而认购人不是别人,为“亲家”高则富。

在今年递表之前,东岳机械曾发布股票定向发行公告,并一度确认认购对象为山东财金科技投资发展中心(有限合伙),募集资金为4000万元。但是,2023年8月24日,东岳机械又公告表示,决定终止此次定向发行股票方案。

定增未果,东岳机械又盯上了IPO。本次IPO,东岳机械计划募集15971.40万元,投入蒸压加气混凝土装备制造建设项目。

IPO之路可能并不会比定增容易。业绩方面,东岳机械的表现也不是很稳定。2020年—2022年,东岳机械营业收入分别为3.78亿元、4.32亿元、5.35亿元,净利润分别为1777.96万元、-1194.91万元、3637.36万元。其中,2021年增收不增利,净利润为亏损状态。

具体来看,报告期内境外销售规模及占比大幅增加。报告期内东岳机械各期境外业务收入金额分别为2843.61万元、 4544.09万元、7666.59 万元、2287.94万元,占比分别为7.62%、10.74%、14.55%、19.5%。

一直以来,境外业务也是IPO审核的重点。报告期内东岳机械及子公司东岳进出口因申报信息错误共收到辖区海关4次行政处罚。北交所要求东岳机械补充披露境外销售的具体信息,证明相关业务的真实性。

知名财税审专家、江苏四维咨询集团董事长刘志耕曾向记者表示,海外销售占比过大将会给企业的销售带来很大的不稳定性。

值得注意的是,东岳机械无论是境外业务还是境内业务,近几年均面临12个月以上账龄的逾期应收账款数额较大的情况。2019年末—2022年末,公司逾期应收账款账面余额分别为6861.27万元、8235.31万元、10770.15万元,占期末应收账款账面余额的比例分别为60.55%、61.08%、81.28%。

为了进一步了解情况,11月9日记者拟对东岳机械进行采访,并向其发送了采访提纲,但是截止发稿并未受到相关回复。

另外值得一提的是,近期东岳机械发布大量公告,对2020年—2022年的年报数据进行了会计差错更正。IPG中国首席经济学家柏文喜向《华夏时报》记者表示,企业报表差误可能会对企业的声誉和信誉造成严重损害,并导致投资者和其他利益相关者的损失。

责任编辑:张蓓 主编:张豫宁