保障并提升电网可靠性是我国电网内生需求,而双碳目标下新能源大规模并网,对电网稳定性提出了更高要求。其中,电力物联网便是新型电力系统下所孵化出的核心赋能者。电力物联网包含感知层、网络层、平台层和应用层四层结构,其中感知层作为电力物联网的基础,是联系电力设备与信息平台的重要纽带。

近期,一家专注于电力物联网感知层终端及成套设备的研发、设计、生产和销售的公司——北京三清互联网科技有限公司(下称“三清互联”)在深交所递交了IPO,本次IPO拟募资约3.40亿元,主要用于电力物联网智能设备产业化基地建设项目和流动资金的补充。

IPO日报发现,三清互联实控人在熟人的介绍下,多次以股权代持形式拉投资。本次IPO前,实控人和公司与6家投资机构签订了可“复活”的对赌协议,收购来的子公司更是频频埋雷。

来源:官网

实控人代持忙

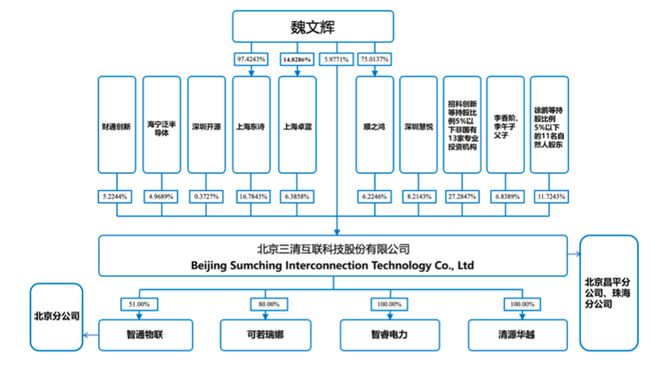

三清互联前身为三杰网联科技,由胡佳妮在2011年出资设立,注册资本为10万元。截至本招股说明书签署日,公司无控股股东。魏文辉直接持有公司5.98%股份,合计控制公司35.37%股份,为公司实际控制人。

据悉,三清互联的原创始人为胡佳妮,但招股书中对胡佳妮何时退出公司、胡佳妮手中股权的变更情况以及魏文辉如何成为三清互联实控人的过程并无过多赘述。

IPO日报发现,魏文辉在任职之初,曾多次通过股份代持的情况拉拢投资,或借此来分散公司资金压力。

2016年,由于三清互联缺少运用资金,在公司股东徐鹏的协调下,吕强先后向瑞和晟辉(三清互联历史股东)借款996万元,瑞和晟辉将该金额作为注册资本对公司出资。与此同时,魏文辉与徐鹏、吕强签署了《债务担保及相关事宜的协议》,协议规定如在280万元债权本息范围内未能偿还完毕的部分则转为魏文辉和吕强的股权代持关系。

2017年,在魏文辉解除吕强持有瑞和晟辉40.67%财产份额的权利质押后,为了保证公司核心团队与股权框架的稳定性,通过股权激励的方式与袁海波、张锋、王杰等7人协商,以魏文辉代持入股瑞和晟辉的方式间接投资公司。

与此同时,为了拓展公司业务资源且因为个人资金需求,魏文辉通过代持方式吸引付永长、贾后丽、程干江投资。

此外,有限合伙人曾朱小明先后帮助魏文辉控制的合伙企业引入投资人、提供融资担保等。为了酬谢朱小明,魏文辉与朱小明协商一致后,魏文辉先后决定通过代持方式赠与朱小明部分财产份额。

直至2020年,魏文辉才开始逐渐回购代持股份。

值得注意的是,合伙人之一张锋因涉嫌刑事犯罪被采取刑事措施,将其委托魏文辉代持的财产份额转让给其女儿张月。

原董事因为个人原因被采取刑事措施对三清互联IPO并不会产生实质性影响,但或多或少会对公司的公众形象产生负面影响。

除此之外,实控人魏文辉仍与6家投资机构股东盈泰泓康、财通创新和智慧一号等存在对赌协议。在实控人、公司与这6家机构签订的《特殊条款终止协议》中约定,如果三清互联本次上市申请被监管部门否决,或者出现未在规定时间内完成上市申报,或三清互联主动撤回上市申报材料等情况,则由实控人魏文辉控制的上海东诗、上海卓蓝和顺之鸿继续承担直接股东的股权回购的责任与义务。

对此,三清互联也在招股书中明确表示,如触发对赌协议恢复条件,将可能导致公司实际控制人履行对赌条款,从而对公司股权结构、管理层和日常经营稳定造成不利影响。

被子公司拖累

公司主营业务毛利主要来源于智能配电终端、智能中高压电气设备和低压电气成套设备。

从财务数据来看,2020年-2022年及2023年1-3月(下称“报告期”),公司各期末智能配电终端、智能中高压电气设备和低压电气成套设备产生的毛利金额分别为0.66亿元、1.21亿元、1.52亿元和0.24亿元,毛利率分别为28.36%、26.02%、26.91%和31.62%。

报告期内,三清互联的营业收入为2.40亿元、4.87亿元、5.78亿元和0.81亿元。净利润为0.30亿元、0.52亿元、0.54亿元和0.05亿元。从2021年和2022年的数据来看,虽然营收增加了近1个亿,但是净利润却似乎并无太大的变化。

IPO日报发现,这似乎与三清互联重要子公司可若瑞娜有关系。

2020至2022年,三清互联低压电气成套设备的毛利率分别为26.34%、24.28%和 22.93%,有所下降,主要是子公司可若瑞娜的主要产品电能计量箱和低压开关柜的毛利率波动所致。

除此之外,可若瑞娜给三清互联似乎还埋下了不少“坑”。

2020年11月,三清互联以自有资金出资8000万元收购上海缘实、上海丝格持有的可若瑞娜合计80.00%的股权。收购基准日,可若瑞娜的可辨认净资产公允价值为0.18亿元,与收购对价的差额形成了商誉0.62亿元。

收购完成后,为了对利润承诺补偿及资产减值补偿,三清互联与可若瑞娜签订《关于可若瑞娜电气有限公司之股权收购协议》。

协议中约定,2020年至2022年,可若瑞娜承诺净利润不低于670万元、1485万元以及1565万元,若未完成则由交易双方以现金方式进行补偿。

而据招股书信息显示,2020年至2022年,可若瑞娜实际利润为718.19万元、1521.64万元、1599.90万元,几乎压线完成。

而承诺期一过,2023年一季度可若瑞娜业绩便“大变脸”,实现营收1147.11万元,仅占2022年全年营收8%,亏损199.14万元。

有意思的是,负责出具可若瑞娜这三年业绩审计报告的大信会计师事务所,曾被曝出在东方金钰的审计报告中造假。在东方金钰披露的23起“证券虚假陈述责任纠纷案件”民事判决书中,有6起案件涉及大信会计师事务所。

除此以外,三清互联还面临应收账款高企的难题。

报告期各期末,三清互联应收账款余额分别为1.91亿元、2.93亿元、3.38亿元和3.73亿元,占各期营业收入的比例分别为79.86%、60.23%、58.53%和115.66%,占同期总资产的比例分别为29.80%、34.08%、37.84%和44.18%,应收账款占营业收入、总资产的比例较高。

截至报告期各期末,三清互联坏账准备分别为0.39亿元、0.32亿元、0.21亿元、0.12亿元。2023年第一季度坏账计提数额甚至超过其净利润一倍多。

见习记者 佘诗婕

版式 佘诗婕

编辑 褚念颖

1

2

3

4

IPO日报是《国际金融报》旗下新媒体,对平台刊载内容享有著作权。

未经授权禁止转载。