市场上还有大量的现金流入空间。

美股还在持续飙升,但现在入市还不算太晚,只要看看等待入场的现金。

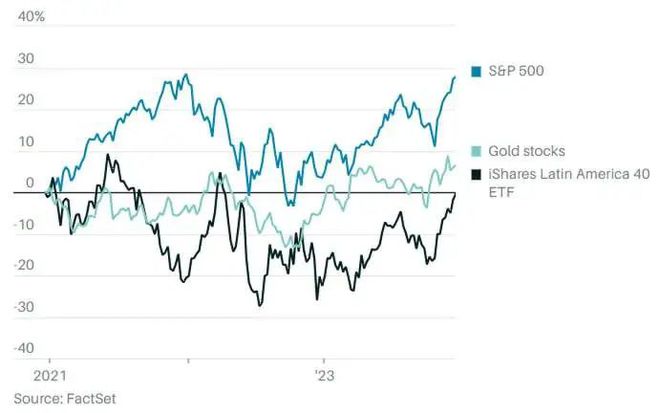

追逐上涨潮流总是很困难,尤其是像美股这样强劲的市场。上周标普500指数上涨了0.75% ,已经连续8周上涨,道琼斯工业平均指数上涨0.2% ,纳斯达克综合指数上涨1.2% 。

利好消息源源不断,不是这件事导致美股上涨,就是另外一件事。即使是周三(12月20日)导致标普500指数下跌1.5%的周中抛售,也无法压低股指。周五,投资者得到了他们期待已久的消息: 11月份个人消费指数同比增长2.6% ,低于预期,也低于此前的2.9% ,这强化了美联储明年可能会降息的观点。

来源: FactSet

标普500指数在2023年上涨了23% ,许多投资者可能会问,他们是否错过了这次反弹。他们的确是错过了,根据圣路易斯联邦储备银行的数据,货币市场基金持有的总资产约为6.1万亿美元,接近历史最高水平。这比新冠病毒疾病之前的水平高出了29% ,这是因为人们为了有吸引力的利率而冲进了现金市场。

即使是专业机构也比一般人持有更多的现金。美国银行(Bank of America)一项涵盖数万亿美元管理资产的调查显示,投资组合经理的平均现金持有率约为4.5% ,低于去年创下的6%多一点的数十年高点,但仍高于3%多一点的低点。基金经理仍有大量现金可投入运作。

权益资产仓位也没有那么高。在美国银行的调查中,表示增持股票的受访者净比例约为15% ,过去几个月有所上升,但低于长期平均水平,远低于略高于60% 的历史峰值。

历史表明,仍有大量买盘有待完成,这些买盘可能在未来几个月里支撑市场。通常情况下,随着美联储开始降息,经济仍在增长,基金经理会增加股票敞口,就像2003年和2019年那样。而且,随着美联储降息,短期国债收益率和现金储蓄率将会下降,从而降低对现金的吸引力。

比科夫集团的道格·比科夫(Doug Bycoff)说: “市场上还有大量的现金流入空间。”

当然,仅仅把现金投入运作本身并不足以推高股价。值得庆幸的是,没有理由认为基本面因素不会合作。虽然经济增长正在放缓,但通胀也正在放缓,利率正在下降。这些因素加在一起,将使标普500指数的总收益在2024年保持两位数的增长速度,因为销售在温和增长,成本通胀下降,利润率上升,公司将继续回购股票并支付股息。

这听起来像是我们想投资的市场。

文|雅各布·索南夏恩

编辑|彭韧

版权声明:

《巴伦周刊》(barronschina)原创文章,未经许可,不得转载。英文版见2023年12月22日报道“ Why It’s Not Too Late to Chase the Stock Market .”。

(本文内容仅供参考,不构成任何形式的投资和金融建议;市场有风险,投资须谨慎。)

#市场分析